こんにちは。蒼バンバンです。

5月末時点の配当収入を記事にしていきます。

集計には引き続き「配当キング」を使っています。

年間配当金額:2,587,608円(税引き後)2025年5月31日時点

■年間配当金額(税引き後)

| 単位 千円 | 日本株 (個別株) | 前月差 | 米国株 (SBI・SCHD) | 前月差 | 合計 | 前月差 |

| 2024 8月 | 2,118 | – | – | – | 2,118 | – |

| 2024 9月 | 2,132 | +13 | – | – | 2,132 | +13 |

| 2024 10月 | 2,130 | ▲1 | – | – | 2,130 | ▲1 |

| 2024 11月 | 2,165 | +34 | – | – | 2,165 | +34 |

| 2024 12月 | 2,166 | +1 | 5 | +5 | 2,171 | +6 |

| 2025 1月 | 2,173 | +6 | 5 | ±0 | 2,178 | +6 |

| 2025 2月 | 2,217 | +44 | 10 | +5 | 2,222 | +49 |

| 2025 3月 | 2,312 | +95 | 15 | +5 | 2,327 | +100 |

| 2025 4月 | 2,400 | +88 | 35 | +20 | 2,435 | +108 |

| 2025 5月 | 2,547 | +147 | 40 | +5 | 2,587 | +152 |

※SBI・SCHDの配当を税抜後2.5%見合いで試算しています。

先月240万円/年を突破したところですが、

この1か月で増配が多く発表され、日本株の配当金だけで+14万円越え。

これは嬉しい!

SBI・SCHDのクレカ積立(10万円x2人分)は継続していますので、

今後もオートモードで毎月約5,000円ずつは配当金が増える試算です。

今月のポートフォリオ組み換え

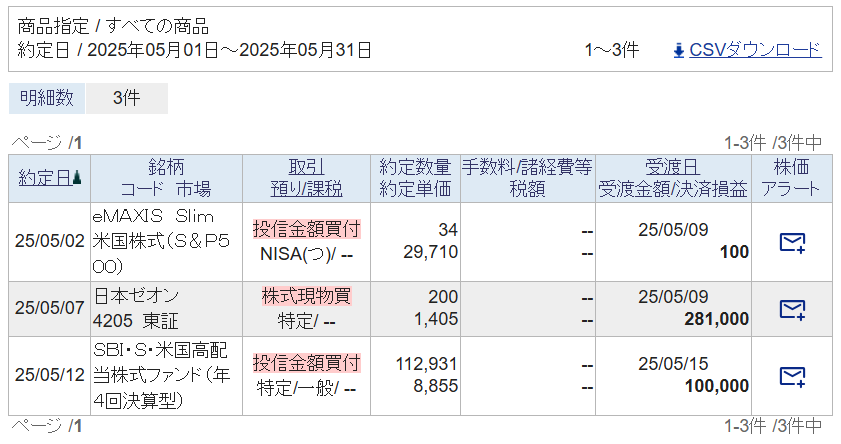

下記は5月の全ての取引履歴です。

日本ゼオンが配当利回り5%を超えていたので初購入、200株。

配当に関わるものを下記にまとめると、

・日本ゼオン : 200株 5/7 初購入、今後も割安時に買い増し検討

・SBI・SCHD : 20万円 5/12 クレカ積立x2人分

※検討中銘柄:日本ゼオン、ヤマハ発動機、UFJ銀行、ジーテクト、双日、他

4/7の関税報復買いは本当にうまくいったなぁと感じてます。

二匹目のドジョウを狙いたいところではありますが、

関税ショックが和らいできたなぁと思ったら、

TACO「Trump Always Chickens Out(トランプはいつもビビってやめる)」

という表現まで出てきて、株式市場はもう耐性が付いてしまったようです。

不確実性が高まっている言われつつも、

直近はVIX指数も落ち着きを取り戻し、買い相場ではないなぁと眺めています。

■売却された銘柄

・対象なし :

※検討中銘柄:ダイセキ、美津濃、スギHD、ソニーG、フジオフードG

一方で相場が良い方向に来ている時こそ、

ポートフォリオの入れ替え、売却を検討すべしと考えています。

上記の売却検討中銘柄はリーマンショック時から保有し続けている銘柄もあり、

大きな含み益が出ている一方で、高配当株とは言えない銘柄達です。

今後FIREを目指す蒼バンバンの取るべき戦略は、

良いタイミングで利確して、

下落したタイミングで高配当株へシフトしていきたいと考えています。

キャピタルゲインはインデックス(S&P500/オルカン)投資で分散して狙い、

インカムゲインは日本個別銘柄は高配当株、海外はSCHDに集中投資していく方針です。

「投資戦略は買い時より売り時の方が難しい」と言われますが、

本当にその通りだと思います。

慎重かつ大胆に、相場の良い時にこそ、行動したいと思います。

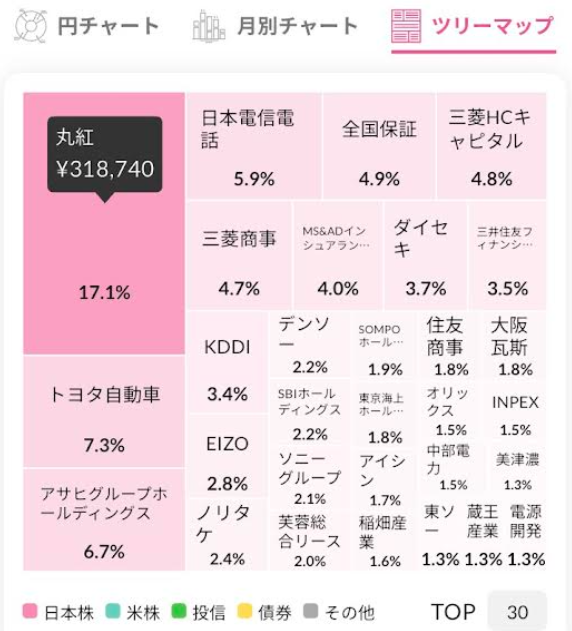

配当金上位20傑(税引前)

配当金上位20傑ですが、配当キングのツリーマップから。

■配当金上位20傑(税抜前)

| 単位 千円 | 銘柄名 | 配当金 増額前 | 配当金 増額後 | 増額 | 増額 時期 | 備考 |

| 1 | 丸紅 | 380 | 400 | +20 | 25.5 | 増配 |

| 3→2 | トヨタ自 | 162 | 171 | +9 | 25.5 | 増配 |

| 2→3 | アサヒG | 141 | 156 | +15 | 25.2 | |

| 4 | NTT | 136.2 | 138.8 | +2.6 | 25.5 | 増配 |

| 6→5 | 全国保証 | 104.5 | 115 | +10.5 | 25.5 | 増配 |

| 7→6 | 三菱HC キャピタル | 100 | 112.5 | +12.5 | 25.5 | 増配 |

| 5→7 | 三菱商事 | 100 | 110 | +10 | 25.4 | |

| 8 | MS&AD | 87 | 93 | +6 | 25.5 | 増配 |

| 9 | ダイセキ | 79.2 | 86.4 | +7.2 | 25.1 | |

| 11→10 | 三井住友 | 72 | 81.6 | +9.6 | 25.5 | 増配 |

| 10→11 | KDDI | 72.5 | 80 | +7.5 | 25.5 | 増配 |

| 12 | EIZO | 63 | 66 | +3 | 25.5 | 増配 |

| 13 | ノリタケ | 52 | 56 | +4 | 25.5 | 増配 |

| 14 | デンソー | 51.2 | ||||

| 15 | SBI | 48 | 51 | +3 | 25.5 | 増配 |

| 17→16 | ソニーG | 40 | 50 | +10 | 25.5 | 増配 |

| 16→17 | 芙蓉総合L | 45 | 47.4 | +2.4 | 25.5 | 増配 |

| 18 | SOMPO | 39.6 | 45 | +5.4 | 25.5 | 増配 |

| 19 | 住友商事 | 39 | 42 | +3 | 25.5 | 増配 |

| 圏外→19 | 東京海上 | ー | 42 | 25.5 | 増配 | |

| 21→19 | 大阪瓦斯 | 38 | 42 | +4 | 25.5 | 増配 |

| 20→22 | アイシン | 34 | 39 | +5 | 25.4 | |

| 22→23 | 稲畑産業 | 37.5 | 38.4 | +0.9 | 25.5 | 増配 |

5月は年度末3月決算の銘柄の増配祭りでしたね。

ほとんどの銘柄が増配を発表し、配当金を積み上げてくれています。

ポートフォリオ組み換えで検討しているソニーGも増配して順位を上げており、

嬉しい反面、悩みのタネが増えています。

永らく蒼バンバン高配当ポートフォリオの第1位に輝く 丸紅様 は、

5月の増配でいよいよ税引き前の配当金が40万円を突破。

合計配当金の15%まで上昇していて偏りが気になるかもしれませんが、

長く保有した結果なので、鬼ホールドします。

元々の取得価格が42万円、20年保有し続けた結果、1年の配当金が40万円。

取得単価を超える日も遠くなさそうです。

いや~、高配当株って、ほんとに最高ですね♪

個別株(投資信託は除く)の時価評価額

| 25年5月度 | 前月差 | |

| 時価評価合計 | 10129万円 | +471万円 |

| 評価損益額 | +4804万円 | +444万円 |

| 評価損益率 | +90.22% | +7.9 % |

※投資信託は含まず、全て日本株です。

とうとう時価評価額の合計が1億円を突破しました!

先月集計時(4/29)の日経平均終値は¥35,839。

昨日5/30の終値が¥37,965なので、+5.93%増となります。

今月はほとんど買い増しはしていませんが、評価損益は日経平均を上回っています。

総括と今後の戦略

| 25年5月度 | 前月差 | |

| 年間配当金額(税抜後) | 258.7万円 | +15.2万円 |

| 時価評価合計 | 10129万円 | +471万円 |

| 評価損益額 | +4804万円 | +444万円 |

| 評価損益率 | +90.22% | +7.9 % |

配当金は真の不労所得です。

蒼バンバンがご飯を食べている時も、たばこを吸っている時も、

寝ている時でさえ、コツコツ働いてチャリン・チャリンと稼いできてくれます。

■今後の戦略

①日本個別株

中長期目標だった日本高配当株での年間配当240万円(20万円/月)を

トランプ関税への報復買いでかなり計画より早く達成。

今後も高配当株の買い増しは継続して狙っていくものの、

資産の半分以上が日本個別株に偏っているため、

総額が大きくなり過ぎないように管理しながら、

ポートフォリオの組み換えに重点を置いていきます。

②海外高配当株

米国高配当株はSBI・SCHD一本に狙いを定め、

2025年は特定口座でのクレカ積立+暴落時のナンピン買いのスタンスで、

投資額の増額&配当金増収を目指していきたいと考えています。

※くれぐれも投資は余裕資金で、かつ自己責任でお願いします。

それでは、また。

にほんブログ村

にほんブログ村

にほんブログ村

FIRE(早期リタイア)ランキング

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/3ec5c249.8f04dc88.3ec5c24a.8a0c381c/?me_id=1213310&item_id=21432338&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F3780%2F9784023323780_1_2.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント