おはようございます。蒼バンバンです。

最近、仕事が本当に忙しくなってきて、

ブログ更新が疎かになってきております。。。

何が大変って、年末には企業では「事業計画」やら「中期経営計画」といった、

先々のビジネスプランを纏め上げていかねばならず・・・

業績好調な事業であればまだしも、

蒼バンバンの担当するカテゴリーは、それはもう・・・Orz…

はい、今日はそれは一旦置いておいて、

2025年の新NISA戦略について、方針を固めるべく記載していきたいと思います。

投資対象は?

これは投資信託一択。

分配金を出さず、基準価額を伸ばすインデックスファンドに決めてます。

どのファンドにする?

未だに迷っております。

前回以下の記事でまとめたつもりでしたが、、、

候補は下記3つ。

① オルカン(e MAXIS Slim 全世界株式)

② S&P500(e MAXIS Slim 米国株式)

③ NASDAQ100(e MAXIS NASDAQ100)

④ FANG+(大和-iFreeNEXT FANG+)

2024年は夫婦揃っても①オルカンに全ツッパーしました。

しかしながら、複雑怪奇な中国株が混ざっているのが嫌だったのですが、

先日の銘柄入れ替えでも中国株が多くが除外されてきており(日本株も少し減ってる・・・)

代わりにインド株が追加されたりと、

ポートフォリオが地球規模で最適解へと近付いています。

また、この先もMSCIが半永久的に、

優良でカントリーリスクを鑑みたポートフォリオを組み替えながら

最適解に近づけてくれるのがオルカンの一番凄いところ。

にも関わらず、信託報酬がインデックスファンドの中でも最安クラス。

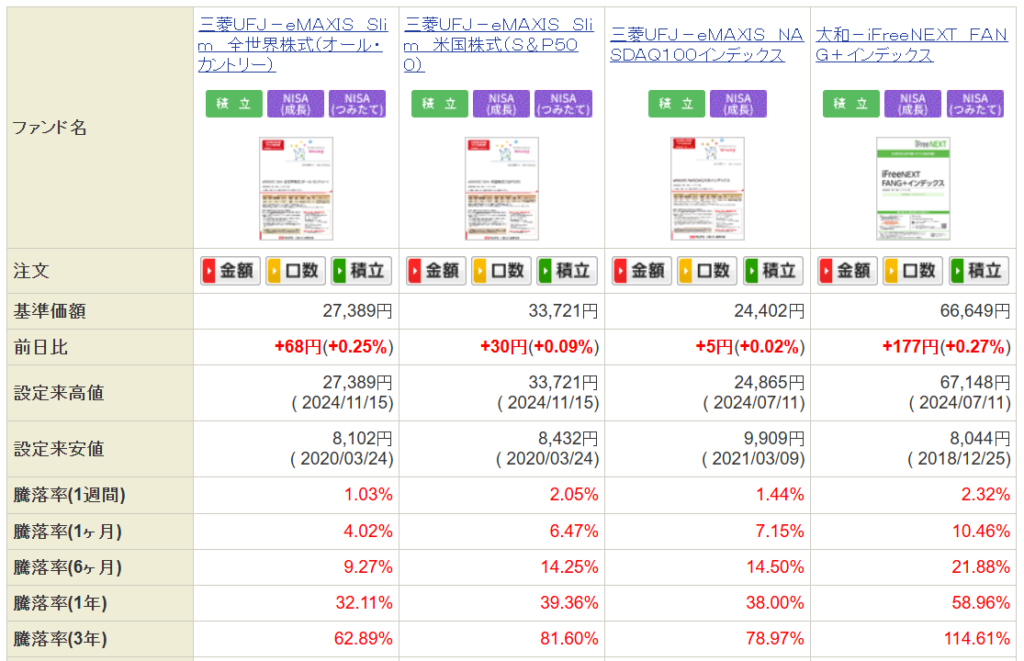

今一度、上記のファンド成績を比較してみます。

引用元:SBI証券 投資信託パワーサーチ(銘柄比較)

先般まとめた通り、運用成績(騰落率)はオルカン<S&P500

想像では④FANG+>③NAS100>②S&P500>①オルカンだと思っていましたが、

ここ3年では、④FANG+>②S&P500>③NAS100>①オルカンでした。

となるなら、この時点で③NAS100は信託報酬の面でも割高なので除外。

FANG+の組み入れ銘柄はこちら。

エヌビディアを始めとして、さすがにこれは景気敏感過ぎる。

実は特定口座でちょいちょい買ってますが、

損益通算の効かない新NISAではなかなか勇気が出ないボラティリティー。

ということで④FANG+も除外。

となると、やっぱり①オルカンか②S&P500かの選択になります。

ここからは前回記事で一旦方向付けした通り、

S&P500は米国一択、オルカンは米国比率が約60%。

でも米国株が下落した時に、全世界がその影響を受けて、

上昇時はS&P500が上回り、下落時もS&P500の方が耐えている結果でした。

次期大統領がトランプさんに決まって、

ますます米国はその立場を揺るぎのないものにしていくでしょう。

2025年は素直に②S&P500に投資することにします!

もう悩まない!

年初一括投資か? 毎月分散投資か?

市場に晒しておく時間が長い方がベストと考えますので、

年始一括720万円(妻の分も含めて)でぶっぱーします。

クレカ積み立てのポイントがまだ美味しい状況がもう少し続くので、

そちらは特定口座でインド株とFANG+、もしくは楽天SCHDに充てていこうと考えています。

次回は年初一括投資の取引開始を意識した、

投資スケジュールを記事にしていきたいと思います。

それでは、また。

にほんブログ村

にほんブログ村

にほんブログ村

FIRE(早期リタイア)ランキング

コメント